注文住宅を建てる際に住宅ローンを使いますよね。

しかし、家づくりの中で住宅ローンていつ検討したら良いのか分からない方が大半です。

そこで今回は住宅ローンの全体的な流れ、融資実行のタイミング等を紹介します。

後半ではおすすめ住宅ローンについても触れていきます。

注文住宅の住宅ローンのタイミングや流れは?

- 1 注文住宅の住宅ローンのタイミングや流れは?

- 2 注文住宅のおすすめ住宅ローン

注文住宅を建てる際の住宅ローンを検討するタイミングや融資実行されるまでの流れを見てみましょう。

- 注文住宅を建てる際の住宅ローンを検討するタイミング

- 注文住宅を建てる際の住宅ローン融資実行までの流れ

注文住宅を建てる際の住宅ローンを検討するタイミングは?

注文住宅を建てる際には住宅ローンはかなり早い段階で検討する必要があります。

では、いつ検討すべきなのか?

具体的には、家を建てたいと思ったらすぐに住宅ローンの検討を始めるのが良いです。

まずは自分が家造りに総額でいくら使うことができるかを一番はじめに確認するのが最も効率的です。

つまり、資金計画を最初にするということですね。

多くの方は最初に家の間取りやデザイン・価格を考え始めます。

資金計画を後回しにするケースが多いのです。

しかし、資金計画の段階になって住宅ローン審査が通らなかったり減額提示されてしまうことがあるんですよ。

そうなってはせっかく計画した家のプランをやりなおしたり何年も時期をずらさなくてはならなくなってしまいますよね。

住宅ローンの審査が通らない理由は

- 既存のローン(車のローンやクレジットカードの残高など)が多すぎる

- Yahoo!の年会費を気づかないうちに踏み倒してしまっていた

- 国民健康保険料が未納になっていた期間があった

など、自分では気づかないケースが多いです。

中には大学の奨学金を払っているために不承認になってしまった例もあります。

資金計画において住宅ローンは一番大きな金額になるので、もし借りられない場合は家づくりの計画そのものができないことになってしまいますよね。

ですから住宅ローンは一番はじめに検討すべき非常に重要なことなんです。

住宅ローンを検討する前に、まずは信用情報を確認することをおすすめします。

信用情報とは、あなたが過去5年間で使ったクレジットカード等の返済履歴です。

クレジットカードの返済履歴に問題(返済遅れなど)があると住宅ローンの審査に通らないことがあります。

住宅会社や銀行に相談しに行ったりする労力が無駄にならないよう、事前に信用情報を調べておくと安心です。

詳しくは以下の記事で説明しています。

【参考記事】

▶ 住宅ローン審査前に信用情報でクレジットカード滞納(延滞)履歴を調べる方法

注文住宅を建てる際の住宅ローン融資実行までの流れ

住宅ローンは金利がかかりますから、全額ローンを利用する場合は総額で家の価格よりも多くなりますよね。

そう考えると、住宅ローンは家を購入するための手段というよりは、人生最大の買い物だと考えて十分注意して選んだ方が良いです。

手続きもかなり複雑で時間もかかります。様々な段階があって理解するのは大変です。

そこで、以下に住宅ローンの全体的な流れをまとめてみました。

- どの住宅ローンを利用するか検討する

- 住宅ローンをいくらまで借りられるか調べる

- 住宅会社を選ぶ

- 住宅ローン事前審査(必要書類あり)

- 建物の計画・契約・建築確認申請等

- 住宅ローン本審査・つなぎ融資契約(必要書類多数あり)

- 工事着工

- つなぎ融資実行

- 建物完成

- 建物の保存登記・抵当権の設定・融資実行

1.どの住宅ローンを利用するか検討する

住宅ローンについて勉強し、利用する住宅ローンの種類を決めましょう。

この記事後半の「おすすめ住宅ローン」が参考になります(^^)

2.住宅ローンをいくらまで借りられるか調べる

まずは自分がいくらまで借りられるかを調べましょう。

借りられる住宅ローンの上限額は年収に対する年返済比率で決まります。

年収とは源泉徴収票の「支払金額」欄に書かれている金額です。

手取りではなく、所得税や雇用保険等を引かれる前のコミコミの年収のことです。

年収に対する年間の返済金額が20%~40%の範囲で審査されますが、勤務先や勤続年数・既存借入れ額や年返済額等も調べられます。

ご自分の年収から借り入れ上限値を知る事ができるローンシュミレーションをご紹介します。

フラット35など住宅関連のローンを提供している日本モーゲージサービス株式会社のローンシュミレーションです。

以下は使い方です。

- 「ご年収は?」欄に源泉徴収票の「支払金額」を入力します。

- 「他の借入金の年間返済額は?」欄にマイカーローンや教育ローン、カードローン等の年間返済額の合計を入力します。

- 「お借入期間は?」欄はメニューから借り入れ年数を選択します。

- 「商品タイプは?」欄は「フラット35」にチェックを入れます。

- 「融資手数料」欄にチェックを入れます。

- 右の「計算する」ボタンを押すと借入可能額が計算されます。

3.住宅会社を選ぶ

借りられる金額が分かったら住宅会社を選びます。

住宅会社選びの手順は以下を参考にしてみてください。

- 複数の住宅会社のホームページや紹介サイト・雑誌等を見る

- 気に入った会社のカタログを請求する

- 完成現場見学会や、可能なら既に住んでいるお宅の見学にいく

- 担当者(営業マン・設計担当など)と話をしてフィーリングが合うかチェックする

- 土地の情報(広さ・形・周辺状況)や予算・希望等を伝えて基本プランと概算見積を作ってもらう

- 比較検討して住宅会社を決定する

▶ 東京の住宅展示場まとめ!最大は駒沢公園?おすすめイベントも

4.住宅ローン事前審査を申し込む

住宅会社が決まったら住宅ローンの事前審査を申し込みます。

金融機関(銀行や信用金庫、ネットバンクなど)に事前審査の申込をします。

事前審査の必要書類は以下のとおりです。

- 事前審査申込書(金融機関または住宅会社からもらう)

- 源泉徴収票(勤務先からもらう)

- 運転免許証(パスポート等でもOK)

- 個人情報の使用に関する同意書(金融機関または住宅会社からもらう)

- 家の図面(平面図・立面図・配置図)

事前審査は結果が出るまで3〜5営業日かかります。

金融機関によっては即日審査結果が出ることもありますよ。

住宅ローン事前審査の後で住宅会社を変更してもいいの?

稀なケースですが、住宅ローン事前審査の後で住宅会社を変更したいということがあります。

ハウスメーカーや工務店によっては提携している金融機関があります。

その場合その住宅会社専用の金利優遇などがあったりします。

そのため当該事前審査をそのまま他の住宅会社での建築に適用することはできません。

住宅会社によって建物の仕様が違うため担保価値が異なるからです。

もう一度審査し直すことになるんですね。

なので結論としては事前審査の後で住宅会社を変更してもいいですが、もう一度事前審査を申し込む必要がある、ということになります。

5.建物の計画・契約・建築確認申請等

事前審査が承認されたら住宅ローンの本審査に必要な書類を集めながら建物の具体的な検討を始めます。

一般的に住宅ローンの本審査に必要な書類は以下のとおりです。

ハウスメーカーあるいは工務店等に作ってもらう書類

- 土地の測量図

- 建物の平面図

- 見積書

- 請負契約書

- 建築確認申請書1〜5面

自分で用意する書類

- 申込書類一式

- 住民票

- 印鑑証明

- 通帳のコピー

- 運転免許証コピー

※金融機関によって異なりますので各金融機関にご確認ください。

6.住宅ローン本審査・つなぎ融資契約

必要書類が揃ったら住宅ローンの本審査(つなぎ融資も)の申込をします。

本審査には金融機関によって違いますが事前審査よりも長い時間がかかります。

1週間〜2週間かかると考えておきましょう。

7.工事着工

住宅ローンの本審査に合格するとようやく着工することができます。

それまでに建築確認申請を完了させておき、申請がおりたら申請書のコピーを金融機関に提出しましょう。

8.つなぎ融資実行

家の基礎工事が完了したタイミングでつなぎ融資が実行されます。

つなぎ融資とは、住宅ローンが実行されるまでの間に一時的に借り入れる融資のことです。

住宅ローンは完成した住宅に対して抵当権を設定するので、住宅が完成して登記されるまで融資が実行されません。

家の建設工事が始まって完成するまでの間、住宅会社に対して工事の進行状況に応じて段階的に支払いをすることが一般的です。

つなぎ融資は住宅会社の工事準備金確保のためにあると言えますね。

お客さんの側にとっては余分な金利がかかったり、家の完成前に多額のお金を支払うリスクが生じます。

工事途中で住宅会社が倒産する可能性もゼロではありません。

そこで、以下のような交渉をすることが可能です。

- つなぎ融資の金利分を負担して欲しい

- 支払い回数を増やしたい(1回1回の支払金額を少なくする)

- 工事途中の分割の割合を減らしたい

- 完成時一括支払いにしたい

- 引渡完成保証などを付けることは可能か

こういった交渉に一切応じてもらえない場合は、信頼関係を築けないことが多いので、他の住宅会社を探す方が良いかもしれません。

いつ、いくら支払いをするのかは住宅会社との請負契約書で取り決めます。

以下は多くの事例で採用されている支払いタイミングと割合です。

- 契約時(工事申込金として)=100万円程度

- 着工時(フラット35の場合は配筋検査時)=請負契約金額の3割

- 上棟時(フラット35の場合は躯体検査時)=請負契約金額の3割

- 完成時=残額

では、途中で支払ったお金が何に使われるのかを見てみましょう。

ほとんどのハウスメーカーや工務店などの住宅会社は自社の社員が工事を行うことはなく、以下のような施工業者や職人に外注して施工してもらいます。

- 基礎屋さん

- 電気屋さん

- 水道屋さん

- 大工さん

- 外壁屋さん

- 屋根(瓦)屋さん

- 板金屋さん

- 塗装屋さん

- 建具屋さん

- 左官屋さん

- 建築士事務所(確認申請等)

等々。

こうした業者さんを下請け業者といいます。

下請け業者は住宅会社からお金を支払ってもらっています。

一般的には、つなぎ融資の実行タイミングや金額は金融機関と住宅会社が連絡を取り合い、事前に両者が把握します。

つなぎ融資は工事期間中に短期的に借りるローンなので、抵当権の設定がないため住宅ローンよりも手続きは簡単です。

しかし、金利は住宅ローンの金利よりも高くなります。

つなぎ融資の金利も契約時に確認しておきましょう。

金利や振込手数料はつなぎ融資実行時に引かれて入金されることが多いです。

金利の計算は以下のとおりです。

つなぎ融資金額×金利(◯%)÷365日×借入日数(≒工事日数)

例)つなぎ融資として600万円を工事期間90日借りる場合の金利

6,000,000円×3.5%÷365日×90日=51,780円

工事期間が天候等の影響で大きく延びる場合は金融機関から追加で金利が請求されるので注意が必要です。

新築工事は厳しく工程管理されますが、天候不順で外部の工事が遅れることがあります。

工事が遅れて追加の金利を払うことにならないようあらかじめ住宅会社さんと話をしておくと良いでしょう。

万が一工期が延びてしまい追加の金利が発生した場合は住宅会社に負担してもらえるようにあらかじめ話し合っておくことをお勧めします。

スムーズに工事が進むよう初めからつなぎ融資や分割支払いのことを理解しておくと良いですよ。

9.建物完成

家の工事が完了したら以下の申請が必要です。

- 完了検査(都道府県または市に申請)

- 適合証明(フラット35使用の場合に上の完了検査済証を添付して金融機関に申請)

工事が完了したら速やかに上記書類が発行されるようにする必要があります。

こうした申請は通常住宅会社が行いますが、つなぎ融資の金利を少しでも抑えるために早め早めにやってもらえるように事前に住宅会社と話し合っておくほうが良いと思います。

つなぎ融資金利を事前に支払う場合は、早めに住宅ローンが実行された時は早くなった日数分の金利が戻ることがありますので。

特にフラット35を利用する場合は、住宅会社がフラット35の対応に慣れていない場合は適合証明の申請が遅れることがあります。

よく話し合っておきましょう。

10.建物の保存登記・融資実行

融資が実行されるには建物の保存登記がされる必要があります。

正確には司法書士さんに保存登記に必要な書類を全部預けることで融資可能となります。

保存登記とは土地や建売などの不動産の登記名義を移す「移転登記」と違い、新しく不動産を登録するためにする登記です。

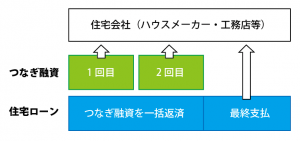

金融機関によって異なりますが、住宅ローンの実行時につなぎ融資が全額返済される場合と、住宅ローンが分割して実行される場合があります。

上図の場合は住宅ローンとつなぎ融資を別々に契約します。

住宅ローンは実行後から返済がスタートします。

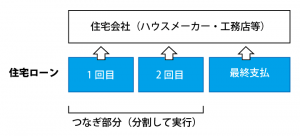

上図の場合は住宅ローンが段階的に分割して実行されます。

分割期間中は金利のみの支払いとなり、住宅完成後に元金の返済がスタートします。

つなぎ融資の場合は工事期間中の金利が高かったり、融資手数料がかかります。

分割融資の場合は住宅ローン金利が適用されるので負担額が比較的少ないことがあります。

金融機関や住宅ローンの種類によって違うので、実際に利用する際は金融機関の担当者の説明をよく確認するようにしてくださいね。

因みに、つなぎ融資を利用する場合と住宅ローンの分割融資の場合とで、登記や住宅会社への支払いの流れに違いはありません。

注文住宅のおすすめ住宅ローン

- 1 注文住宅の住宅ローンのタイミングや流れは?

- 2 注文住宅のおすすめ住宅ローン

注文住宅を建てる際におすすめの住宅ローンについて見ていきましょう。

住宅ローンには大きく分けて以下の2つの種類があります。

- 変動金利型住宅ローン

- 固定金利型住宅ローン

変動金利型住宅ローン

- 1 注文住宅の住宅ローンのタイミングや流れは?

- 2 注文住宅のおすすめ住宅ローン

- 2.1 変動金利型住宅ローン

- 2.2 固定金利型住宅ローン

変動金利型住宅ローンは文字通り金利が変動するタイプの住宅ローンです。

金利が高い状態で、過去数十年と比較して明らかに下がり傾向な場合に非常に有効です。

現在は低金利状態ですが、以下の方におすすめです。

- 経営者等で手持ち資金がたくさんある方

- 相続や定期預金・保険等の満了などで大きなお金が入ってくる予定のある方

つまり一時的に住宅ローンを組んでいるけど、将来的には早めに返済を終わらせる予定のある方ということですね。

保証料や団体信用生命保険の内容・金額等も比較して選びましょう。

固定金利型住宅ローン

- 1 注文住宅の住宅ローンのタイミングや流れは?

- 2 注文住宅のおすすめ住宅ローン

- 2.1 変動金利型住宅ローン

- 2.2 固定金利型住宅ローン

固定金利型住宅ローンは金利が固定されたタイプ、つまり最終返済時まで金利が変わらないタイプの住宅ローンです。

実行時の金利が最終返済時まで変わらないので、金利が明らかに低い状態で今後上がっていくことが考えられる場合に有効です。

現在は低金利状態ですから、会社員や販売業等の事業主の方など一般的な多くの方におすすめです。

つまり、35年間でローンを計画的に返済していこうと考えている人向けということですね。

- 「フラット35」

ARUHI・MSJ・オリックス等のモーゲージバンクが最低金利です。

▶アルヒ株式会社「ARUHIフラット35」

▶日本モーゲージサービス株式会社「MSJフラット35」

▶オリックス株式会社「オリックスフラット35」 - 「ろうきん」全期間固定金利型

▶ろうきんホームページ「住宅ローン(不動産担保型)全期間固定型 - 「JA」夢ホームずっと固定35

▶JAおおいがわホームページ「住宅ローン・夢ホームずっと固定35」

等もあります。

※JAの夢ホームずっと固定35は静岡県内の一部のJAでの取扱です

住宅ローンの商品で「3年固定〜」とか「10年固定〜」といった「固定」という言葉が入ったものってありますよね。

これらは固定金利型住宅ローンではなく、「変動金利型住宅ローン」です。

金利が予測できない期間が混ざっているものは「変動金利型」だと考えましょう(^^)

また、「固定金利型住宅ローン」と「変動金利型住宅ローン」をふたつ組む「ミックス」というのもあります。

一般の方に「固定金利型住宅ローン」をおすすめする理由は金利変動のリスクをなくすことですので、目先の金利の低さに釣られて「変動金利型住宅ローン」を組むことは大変危険ですから注意してくださいね。

以上、今回は

- 注文住宅の住宅ローンのタイミングや流れは?

- 注文住宅のおすすめ住宅ローン

という内容でお送り致しました。

この記事があなたのすてきなマイホームを無事完成させられる参考になれば幸いです。