フラット35は全期間固定金利で借りられる住宅ローンです。

全期間固定金利の住宅ローンは変動金利の住宅ローンと比べると金利が高いように見えます。

しかし、金利が最終支払時まで変わらないため、上昇するリスクを回避することができます。

そのため現在は、安全な住宅ローンとしてフラット35を選ぶ方が増えています。

フラット35の金利は毎月更新されますが、建物が完成して融資が実行されれば最後まで金利が変わりません。(融資が実行される時の金利で決まります)

これまでの金利の推移が気になるところです。

そこで今回は、フラット35の実際の金利推移はこれまでどうなっているのかを紹介します。

また、記事後半ではフラット35の今後の金利推移を予測できるかどうかにも触れています。

住宅ローンフラット35の金利推移をグラフ・表で確認!

- 1 住宅ローンフラット35の金利推移をグラフ・表で確認!

- 2 住宅ローンフラット35の金利は予測できる?

住宅ローン「フラット35」の過去の金利推移を見てみましょう。

フラット35と変動基準金利の推移を重ねたものをご用意しました。

住宅ローンの金利推移(1983年~2016年)

※クリックすると大きな画像が見られます。

-300x142.png)

※赤線:フラット35の金利(2003年以前は住宅金融公庫の基準金利)

※青線:変動基準金利

フラット35の金利推移

住宅金融公庫は財務省と国土交通省(建設省)所管の特殊法人で、一般個人向けに全期間固定の住宅ローンを提供してきました。

2004年からフラット35に切り替わっています。

グラフを見てみると、1991年のバブル最盛期には5.5%を超えていますね。

今考えるととんでもない高金利に見えますが、変動金利(青)を見てみるとかなり抑えめな金利になってますよね。

バブル崩壊後は急激に金利が下がっていきました。

金利下落が落ち着いた2000年頃からは多少の上下動はありましたが、概ね2.5%~3%くらいで推移していました。

2000年代住宅業界では金利が2%を切ることは無いだろうという根拠のない憶測が蔓延し、底値だ底値だと言われていましたが実際には更に下がる事になります。

2013年9月に2%を割ってからは一度も2%を超える事なく推移し、2016年7月・8月には何と1%を割り込みました。

変動金利の推移

図中の青線は変動金利(基準金利)を表していますが、バブル絶頂期の変動金利は8.5%を超えていますね!

1992年以降は崖を転がり落ちる様に金利が下がっていきました。

金利の下落は平成7年で落ち着いて、3%付近で横ばいになっています。

住宅ローンの歴史は長くないので今後どういう風に推移していくのか予測できないですが、また以前のようにバブルが到来した場合は金利がどんどん上がる可能性もあります。

実際に銀行で変動金利の説明を受ける際は、色んな優遇などがあってこのグラフの金利よりもずっと低い金利を提示されるはずです。

ただ基準金利はあくまで2.7%程度になっていますので、優遇の期間を確認してくださいね。

何年後かに急に適用金利が上がってしまうリスクがありますので注意が必要です。

住宅ローンの返済方式には

- 元利均等返済

- 元金均等返済

の2種類あります。

元利均等返済

元利均等返済とは、月々の返済額(元金と利息の合計)が均等になるように計算される返済方式です。

月々返済額が変わらないので返済計画が立てやすい反面、当初の利息割合が大きい(元金割合が小さい)ため元金が減るのが遅くなります。

元金均等返済

元金均等返済とは、月々の返済額のうち、元金の割合が均等になるように計算された返済方式です。

当初の返済額が大きくなりますが、残高が減るにつれて利息が減るので月々返済額が減っていく特徴があります。

トータルで支払う利息額が少ないのでお得ですが、当初の月々返済が厳しい場合には不向きです。

変動金利の場合、多くの方は元利均等型を選択します。

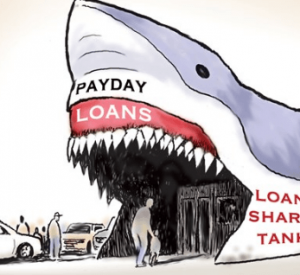

変動金利住宅ローンの怖さ

変動金利住宅ローンは金利が上がった時に返済総額が増えるリスクがあります。

しかし元利均等型の場合、金利上昇による支払額の急激な増加を防ぐために5年間は月の返済額が変わらないというルールがあるんですよ(5年間ルール)。

また、金利が実際に上昇し5年後以降の月々返済額が増える場合でも従前の返済額の1.25倍までしか上がらないようになっています(1.25倍ルール)。

これによって消費者にとっては月々の住宅ローン返済額増加を抑えられるのですが、そのことによってもっと大きなリスクがあるんですよ。

それは未払利息です。

未払利息は金利上昇後の月々返済金額の元金と金利の割合が100%を超えた時に発生します。

こうなってしまうと返済しても元金が減らないどころか金利が増えてしまうことになります。

怖すぎますよね。

未払利息が発生した場合、払えなかった利息の払い方を選ぶことになります。

- 次の返済額が変更される時に一気に払う

- 残りの返済期間に割り振って払う

どちらも嫌ですよね。

未払利息が発生すると元金の返済ができないので金利上昇の仕方によっては返済期間も延びることになります。

本当のローン地獄です。

変動金利、特に元利均等返済の変動金利住宅ローンを選択する場合は未払利息のリスクをしっかり理解した上で契約するようにしてくださいね。

住宅ローンフラット35の金利は予測できる?

- 1 住宅ローンフラット35の金利推移をグラフ・表で確認!

- 2 住宅ローンフラット35の金利は予測できる?

フラット35の金利は予測できるのでしょうか?

結論から言うと予測はできません。

できたとしても毎月の金利が発表される直前になるのではないかと思います。

フラット35の金利は「新発10年物長期国債」の利回りに連動していると言われています(平成26年日本モーゲージサービス説明会より)。

新発10年物長期国債は、国が発行する償還期間10年の債権で信用度が高いため、その流通利回りは長期金利決定の指標になっています。

毎月推移ををチェックすれば月初に発表されるフラット35の金利を直前に予測できるかもしれませんね。

新発10年物長期国債の利回りはこちらで確認できます。

日銀のマイナス金利の影響で進発10年物長期国債の利回りも0%を下回っている時期があるのが分かりますね。

マイナス金利は金融機関が日銀に預けているお金の一部が対象ですが、市場への影響は大きく、2016年の長期固定金利住宅ローンフラット35の金利は大きく下がりました。

では、変動金利はどうでしょうか。

変動金利は「短期プライムレート(短プラ)」に連動していると言われています。

短期プライムレートは、金融機関が企業向けに1年以内の返済期間でお金を貸す時の金利です。

日本銀行では国内の金融機関の短期貸付金利を調査して、

- 最低金利(一番低い金利)

- 最高金利(一番高い金利)

- 最頻金利(最も多く採用された金利)

をまとめて公表していて、誰でも見ることができます。

短プラは以下を参照ください。

▶ 日本銀行ポームページ|長・短期プライムレート(主要行)の推移

ただし、金融機関によっては短プラによらず独自の基準を設けていることもあるので一概に言えません。

例えば、ソニー銀行は短プラではなくソニー銀行の資金調達コストが変動金利に大きく影響すると説明しています。

フラット35も変動金利住宅ローンも、長期的な金利の予測はできないと考えましょう。

住宅業界には「建てたい時が建てる時」という言葉があります。

家を建てるタイミングを金利の動向を見て決めようとするとなかなか計画が進みません。

金利は今後の返済計画をたてるために確認するものと考えたほうが良いですね。

いずれにしても資金計画をしっかりとやって無理のない家づくりをする、ということが重要です。

以上、今回は

- 住宅ローンフラット35の金利推移をグラフ・表で確認!

- 住宅ローンフラット35の金利は予測できる?

という内容でお送り致しました。

一般的に金融機関の住宅ローン担当者は変動金利を勧めます。

2009年からずっと変わっていないし急激に金利が上がったらみんな困るから上がらないという趣旨の説明をしますが、もし金利が上がっても保証してくれませんので注意してくださいね。

住宅ローンの種類をしっかり勉強して、自分に合ったものを選んで下さい。

住宅ローンに関しては、以下の記事も参考にしてください。